取引先がお金を払ってくれない!不良債権にしない未収金の対応方法、予防や与信から回収の基本手法を紹介!

1.未収金が発生する4つのパターン

- A:事務的な問題

-

状態:支払期日の認識違い、請求書の送付漏れ。

単純なミスであるため、ほぼ不良債権化しない。

- B:支払能力の問題

-

状態:資金繰りが苦しくなり、払えなかった。

「迅速な」回収行動を取らないと不良債権化するものの、適切に対応すれば回収可能なケースも多い。

- C:支払意思が無い

-

状態:そもそも払う気がなく、連絡不通になる。

仕事を受けた段階で不良債権であり、リスク管理にノウハウが必要。

- D:商品サービスに対する不備不満による不払い

-

状態:話し合いで解決しない場合は法的処置へ移行。

請求金額が小さい場合は起こりにくい。問題解決に手間暇がかかる。

2.未収金を発生させない為にできる対策

契約書や申込書を作らない口頭での契約を避けるのが基本

契約書類を作らない習慣の業種業態は意外と多いです。口約束でも契約は成立するのですが、契約を書類化して残すことが全てのスタートラインです。無料版の電子契約サービスで必要十分ならば、印紙税と紙の契約書を作る手間暇が不要で、メリットしかありません。

▼よく利用されている電子契約サービス

・クラウドサイン

帝国データバンクや東京商工リサーチの点数(評点)

昔から銀行等の金融機関や大企業では帝国データバンク等の信用調査会社の情報を参照することは一般的で、規程やマニュアル等で利用を定めているケースも多いです。しかし信用調査会社の評点は「業歴と事業規模や財務諸表」を基礎に算定されていることから、中小零細企業の多くは50点以下の評点になる仕組みとなっているため、法人与信の手法としては参考程度の扱いとなります。

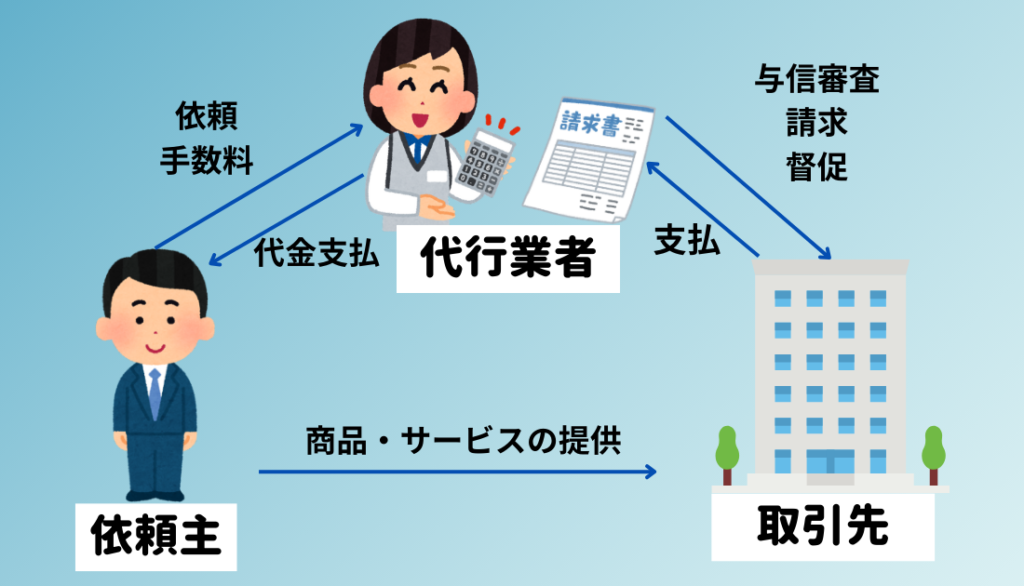

後払い決済サービス(BtoB用)

「請求代行サービス」とも言われる請求業務のアウトソーシングサービスで、未収金の保証はメリットの一つです。与信管理に始まり、請求書の発送、入金確認、督促までの請求業務を業者に丸投げできるメリットがあります。

その反面、①自社にノウハウが蓄積されない、②資金化までの日数(サイト)が長くなりがち、③高額決済には不向き、④請求先企業の登録時に審査がある、⑤数%の手数料がかかる、⑥業務フローの変更(外注管理と与信枠管理の発生)などのデメリットもあり、万能ではありません。

▼よく利用されている請求代行サービス

・Paid

売掛金保証サービス

売掛金の回収不能リスクを低減することを目的としたサービスで、高額請求にも対応できます。利用単位で相手先企業の与信審査を行なうため、自社に与信審査・管理のノウハウがなく不安な場合は、保険をかけておくつもりで利用すると良いでしょう。すでに支払い期日を迎えている売掛金は対象外となりますので、トラブルが発生する前に対策をしておきましょう。

▼よく利用されている売掛金保証サービス

・URIHO

ファクタリングで債権売却

後払い決済(請求代行)や売掛金保証はあくまで保証ですが、ファクタリングは債権売却なのが根本的な違いです。売掛金の入金日よりも早く資金化できますが、手数料率が極めて高いため、緊急の資金調達の手段として利用するのが一般的です。売掛金保証に比べ請求先企業の与信審査が緩いので、ファクタリングによる債権売却で回収不能リスクを回避する使い方も可能です。

自社での取引先与信管理

「リスク取引の割合コントロール」と「取引先管理シートの作成」が代表的な手法です。内製化ですのでコストとスピードで有利な反面、与信管理はノウハウの塊の性格が強いことから、全くのゼロベースからの構築はハードルが高いのがデメリットです。しかし上記に示した通り、外部サービスを使い未収金リスクを無くすことには限界がありますので、程度の差はあれ、根本的には取引先与信管理のノウハウ蓄積(内製化)が必要になります。取引先与信管理をあまりに杓子定規に運用すると取引先は無くなっていきますから、経営判断の塩梅が難しい所でもあります。

3.未収金が発生してしまった後の手法

自社で回収作業

未収金の判明が早ければ、連絡(督促)も早く始められます。あなたの会社への入金が遅れてるということは、他の取引先でも未収金が発生している可能性が高いでしょう。未収金の大部分は事務的な問題により発生しています。しかし滞納(不良債権)につながる未収金の回収は、この時期の連絡(督促)での早い者勝ちによる差が出る傾向があります。電話・メール・SMS・特定記録郵便等を適切な頻度で使うのが一般的です。情報収集や回収手法など、すべきこと自体は大企業でも中小企業でも大差無いのですが、ノウハウや事務処理能力による差が出やすい部分です。

法的回収(自社)

ある程度の期間回収出来なかった場合は法的回収に移行します。

裁判所の「支払督促オンライン」を使い、督促状を出し、債務名義(強制執行を申し立てるために必要な文書)を取得するまでは自社で比較的システマチックに行えます。

しかし債務名義を取得すれは自動的に資金回収できるわけではなく、「手続きの過程で債務者に支払を促す」効果までです。

コストも安く、債務者に支払意思がある場合には何らかの和解が期待できます。

ただし弁護士以外が「差し押さえ」などの法的執行手続きをするのは、実務的な難易度が非常に高くなり普通は行いません。

法的回収(弁護士)

ネット検索すると、債権回収の弁護士依頼を勧めるWebサイトが無数に出てきます。弁護士の広告規制の対象外ゆえマーケティング戦略的には正しいのですが、「回収できてもできなくても弁護士費用が発生する」という大きなデメリットもあります。

下記の場合は 弁護士費用>回収金額 となってしまう可能性が高く、弁護士に依頼する意味がなくなります。

①未収金がさほど高額でない

②債務者の支払能力が乏しい

③近い将来に破産処理等が予測される

弁護士への債権回収依頼や回収手法の程度はケースバイケースで、判断には経験則に依存する部分が大きいことから、このレベルに悪化した債権は放置されることも珍しくありません。

債権売却

未収金も売却することが可能です。完全に不良債権化した売掛金は売却しても二束三文ですが、売却損は請求先企業が法人破産前でも「税務上の面倒」が無く損金算入できます。売却損の約3割が節税効果ですから、黒字企業ならば放置せず、請求先企業の破産前に債権売却してしまうのが有利です。

支払い期日が到来している債権(未収金)は、ファクタリングでは買い取りません。

まとめ

できるだけ専門用語を使わずにわかりやすさを意識して、未収金の予防から回収方法までまるっと解説してみました。知識や経験のない人が自分ですべて解決しようとすると、調べたり悩んだりしているうちに時間が経ってしまい回収が難しくなってしまうこともあります。債権金額や債務者(取引先)の支払い能力等の状況しだいで、やるべきことが変わってくるため、経験則がものを言う世界でもあります。「何から手をつけていいのかわからない」「自分でなんとかしようと色々調べてみたものの、専門用語が多くよくわからない」等のお悩みがありましたら、当社へお気軽にご相談ください。

\ しつこい営業一切ナシ!/